刚刚明确,小微企业税负将低至2.5%!小规模月销售额45万以下免征!4月底前出正式文件!恭喜!又可以少交税了!

1、恭喜!定了!小微企业税负将低至2.5%!小规模45万以下免征!

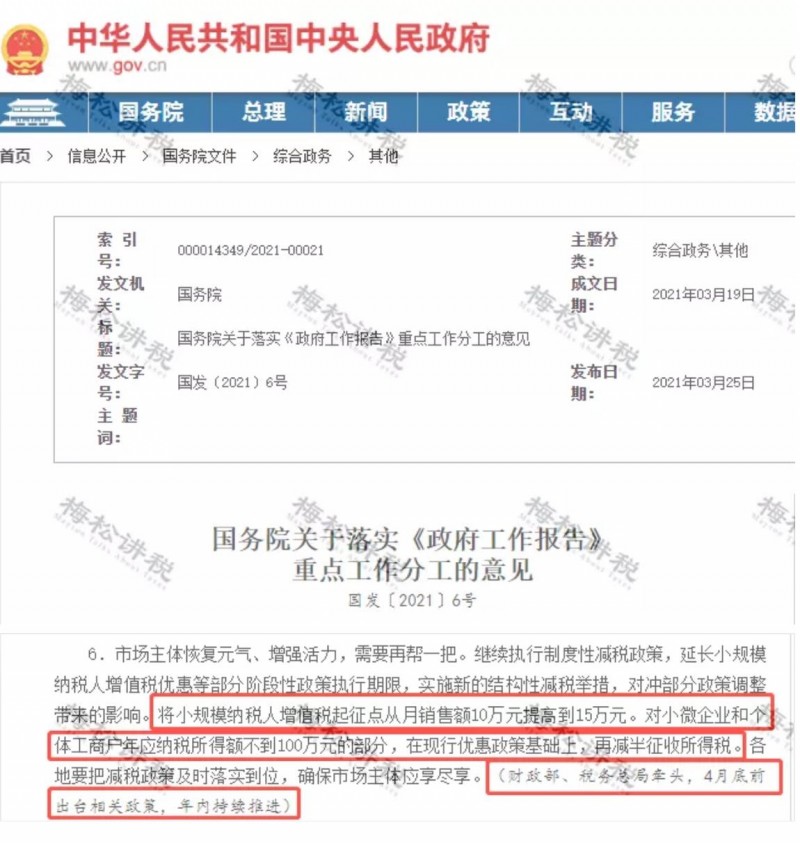

刚刚,国务院关于落实《政府工作报告》重点工作分工的意见国发〔2021〕6号,明确了,将小规模纳税人增值税起征点从月销售额10万元提高到15万元。对小微企业和个体工商户年应纳税所得额不到100万元的部分,在现行优惠政策基础上,再减半征收所得税。由财政部、税务总局牵头,4月底前出台相关政策,年内持续推进。

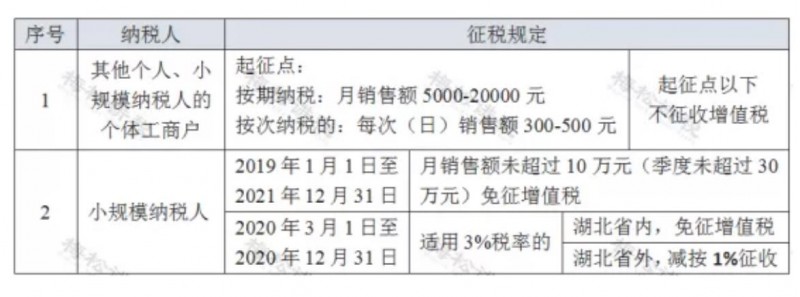

现行小微企业和小规模纳税人税收优惠政策:

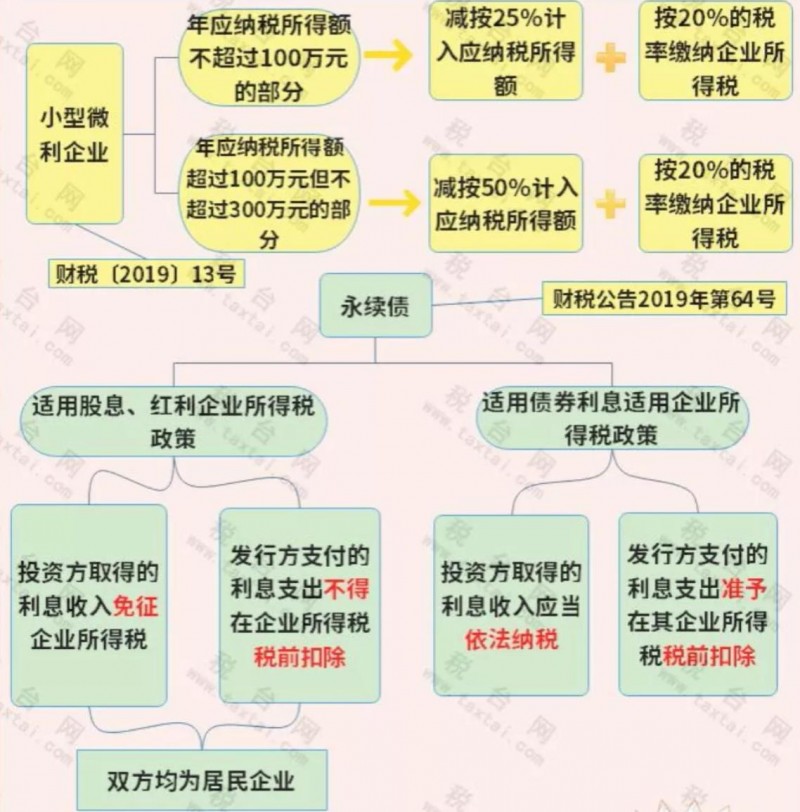

01、企业所得税方面

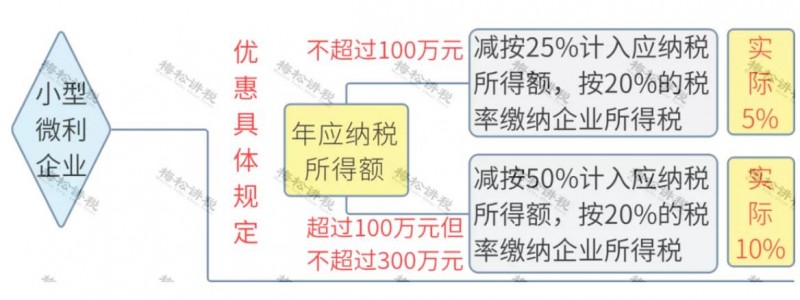

施行优惠政策后:

(1)对小微企业年应纳税所得额不到100万元的部分,在现行优惠政策基础上,再减半征收所得税的话,小微企业的所得税负将低至2.5%,这对小微企业又是一项重大利好!

(2)从今年1月1日起,将延续执行企业研发费用加计扣除75%政策,将制造业企业加计扣除比例提高到100%。相当于企业每投入100万元研发费用可在应纳税所得额种扣除200万元。

(3)允许企业自主选择按半年享受加计扣除优惠,上半年的研发费用由次年所得税汇算清缴时扣除改为当年10月份预缴时即可扣除,让企业尽早受惠。

02、增值税方面

施行优惠政策后:

(1)小规模纳税人月销售额未超过15万元(季度销售额超过45万元)免征增值税。目前不确定执行时间,待正式文件出台后以正式文件为准。

(2)3%→1%优惠政策实施到年底

根据财政部税务总局公告2021年第7号,2021年4月1日起至2021年12月31日,增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税;适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。其中湖北地区小规模纳税人1月-3月继续执行免征增值税政策。

即:今年小规模纳税人月销售额未超过15万元(季度销售额超过45万元)免征增值税,超过全额按1%征收增值税。

其他现行的企业所得税和申报表变化有哪些?我们都给大家总结好了!请继续往下看!

2、最新企业所得税优惠政策今天起,这36种情形统统减免!

企业所得税优惠政策,按照减免方分为四大类,税额式减免、税基式减免、税率减免以及其他特殊的减免政策,我们具体来看:

一、税额式减免优惠

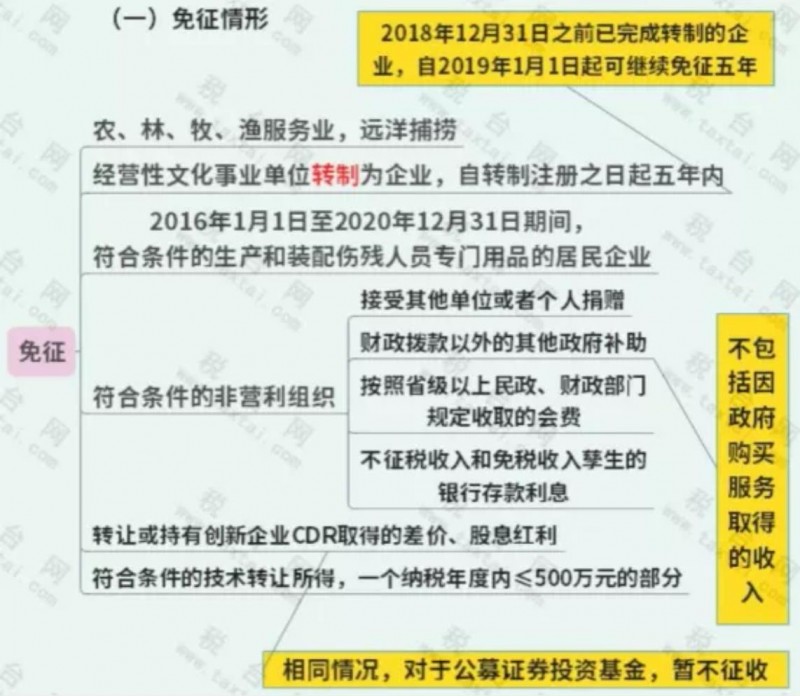

1、免征情形(6种)

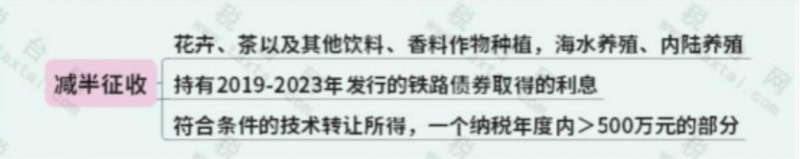

2、减半征收(3种)

3、三免三减半(3种)

4、投资抵免税额(1种)

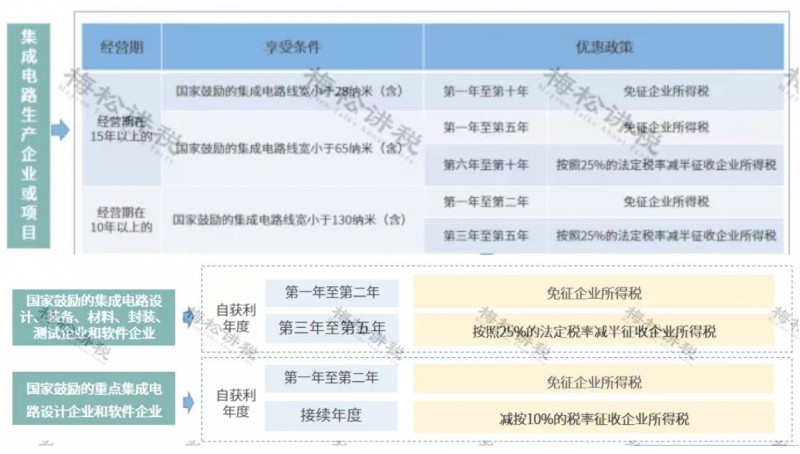

5、集成电路生产企业或项目(3种)

二、税基式减免优惠

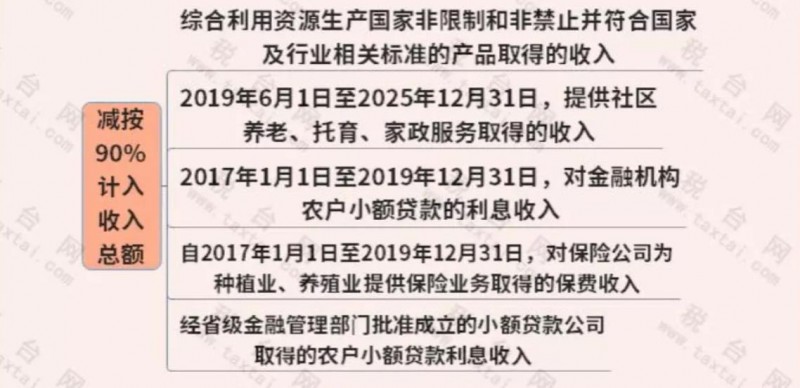

1、减计收入(5种)

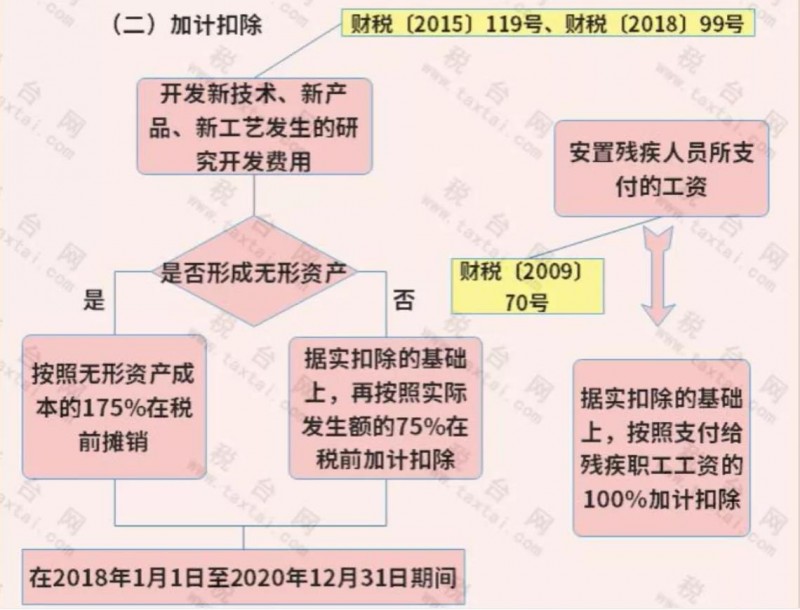

2、加计扣除(2种)

注意:

(1)研发费用加计扣除的优惠政策,刚刚公布最新政策,延期了到2023年12月31日!

(2)将从今年1月1日起,将延续执行企业研发费用加计扣除75%政策,将制造业企业加计扣除比例提高到100%。相当于企业每投入100万元研发费用可在应纳税所得额种扣除200万元。

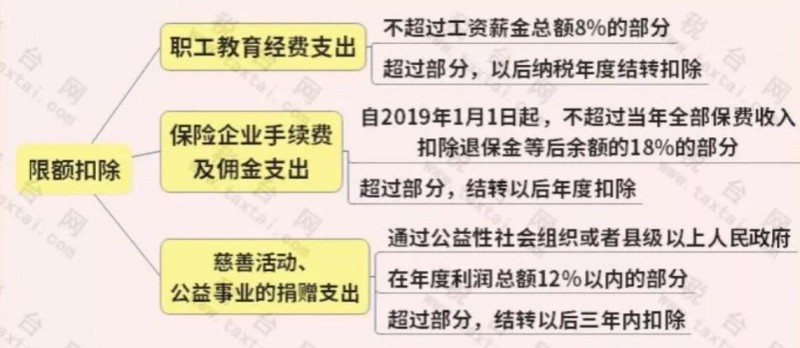

3、税前限额扣除(3种)

其中,关于捐赠的特殊情况,请参考下表:

提醒注意,根据财政部税务总局 民政部公告2021年第3号文,确认2020年度——2022年度公益性捐赠税前扣除资格时,可暂不考虑社会组织的非营利组织免税资格。

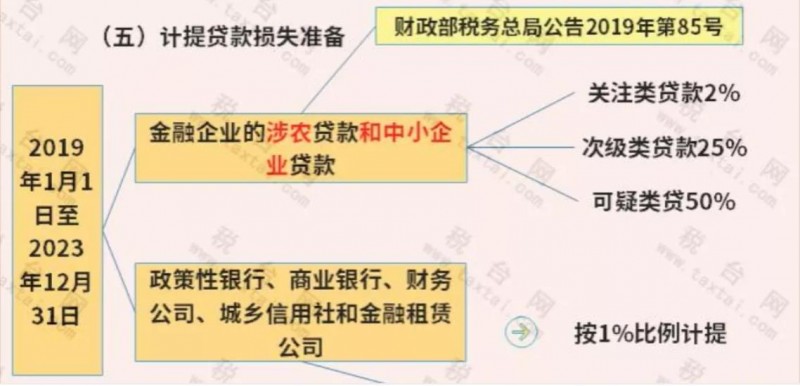

4、贷款损失准备(2种)

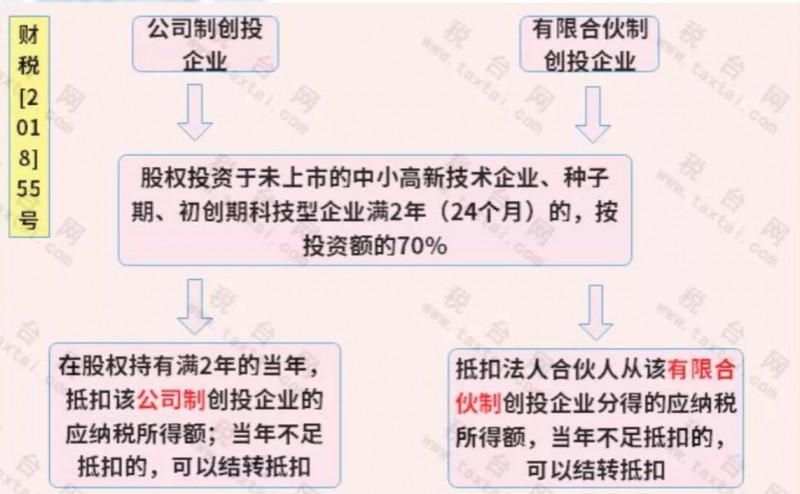

5、创投企业特殊优惠(2种)

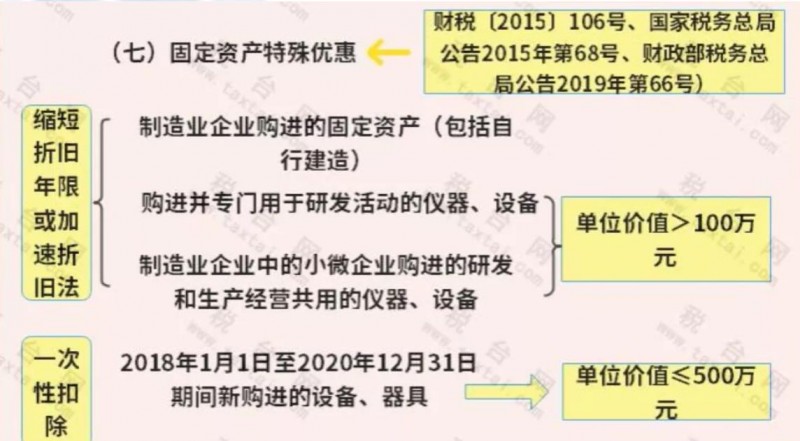

6、固定资产税前扣除(2种)

注意:根据最新政策,不超过500万的固定资产,允许一次性扣除的优惠政策延续到2023年12月31日。

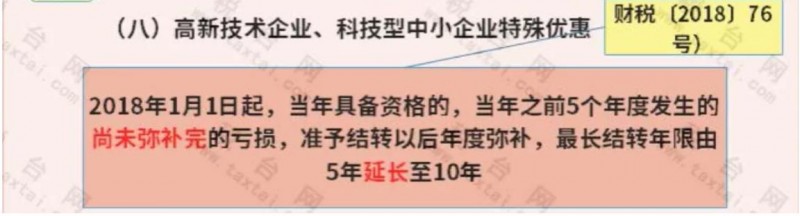

7、高新技术企业(1种)

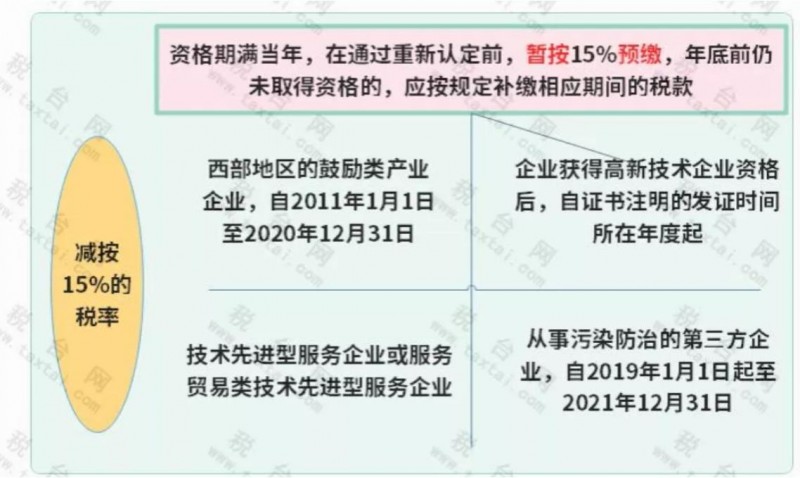

三、税率式减免(2种)

注意:依据《财政部税务总局国家发展改革委关于延续西部大开发企业所得税政策的公告》(财政部公告2020年第23号)的规定,对西部地区鼓励类企业减按15%的税率征收企业所得税。

鼓励类产业企业是指以目录中规定的产业项目为主营业务,且主营业务收入占企业收入总额60%以上的企业。

日期为:自2021年1月1日至2030年12月31日。

四、其他特殊优惠政策(1种)

四、其他特殊优惠政策(1种)

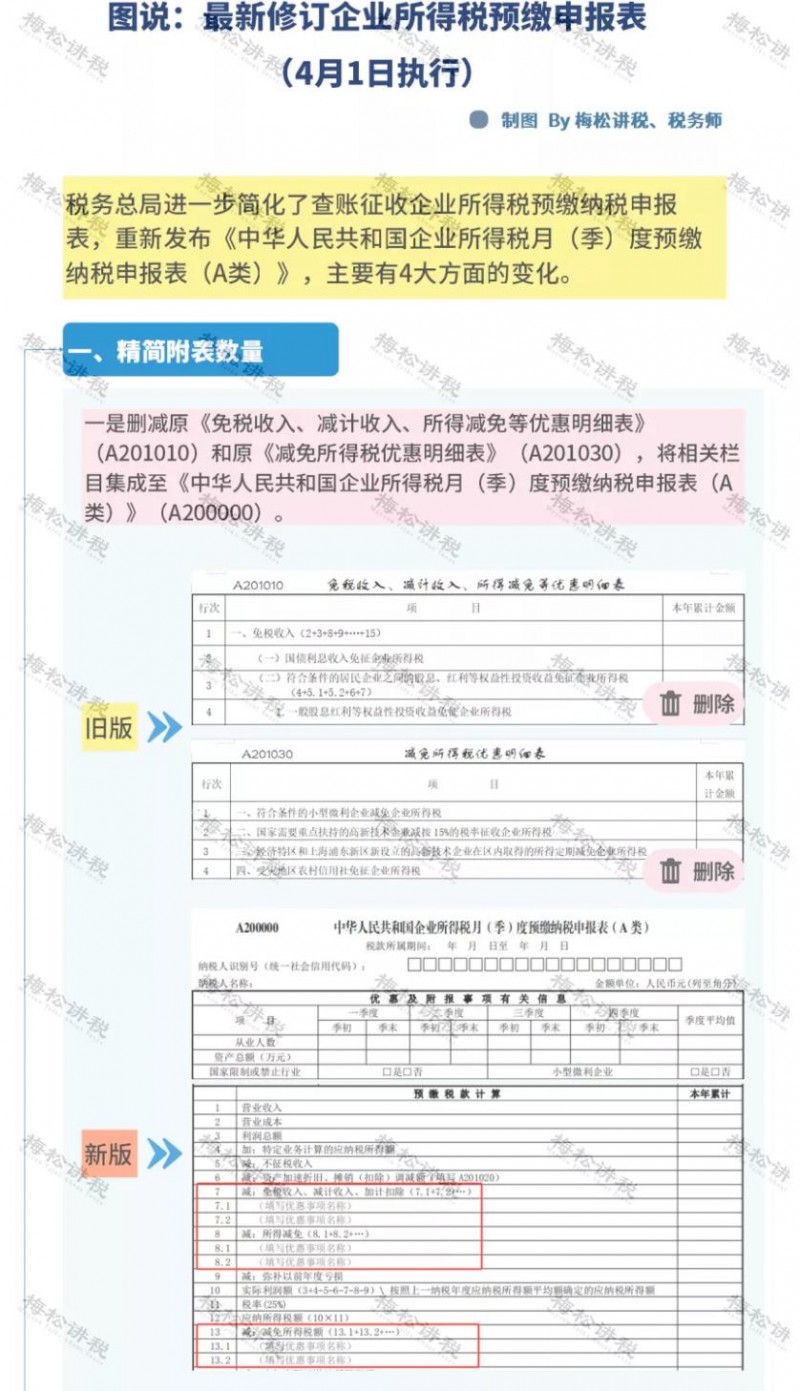

3、企业所得税预缴申报表有大变化!4月1日起执行!

4月申报就要马上要用!企业所得税预缴申报表又改了!4月1日起执行!

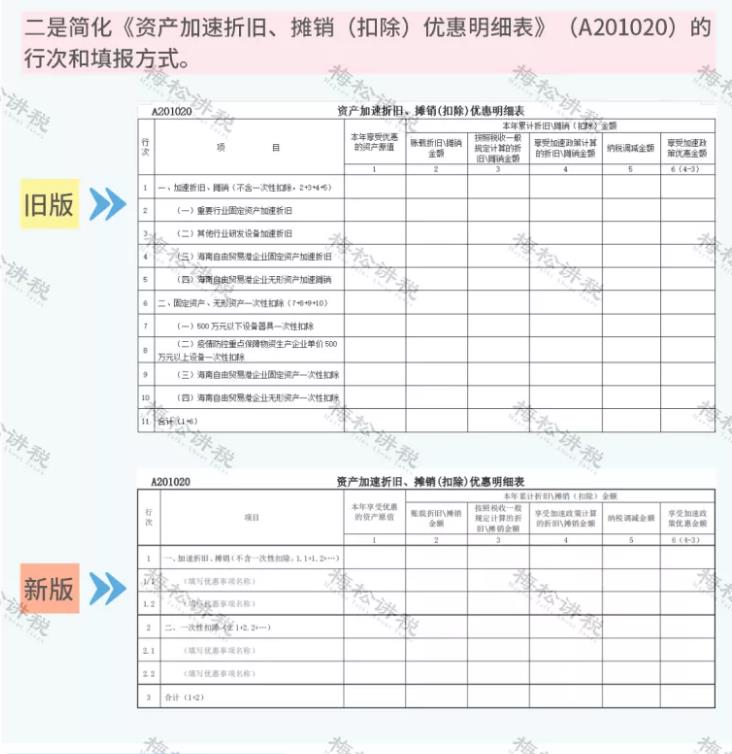

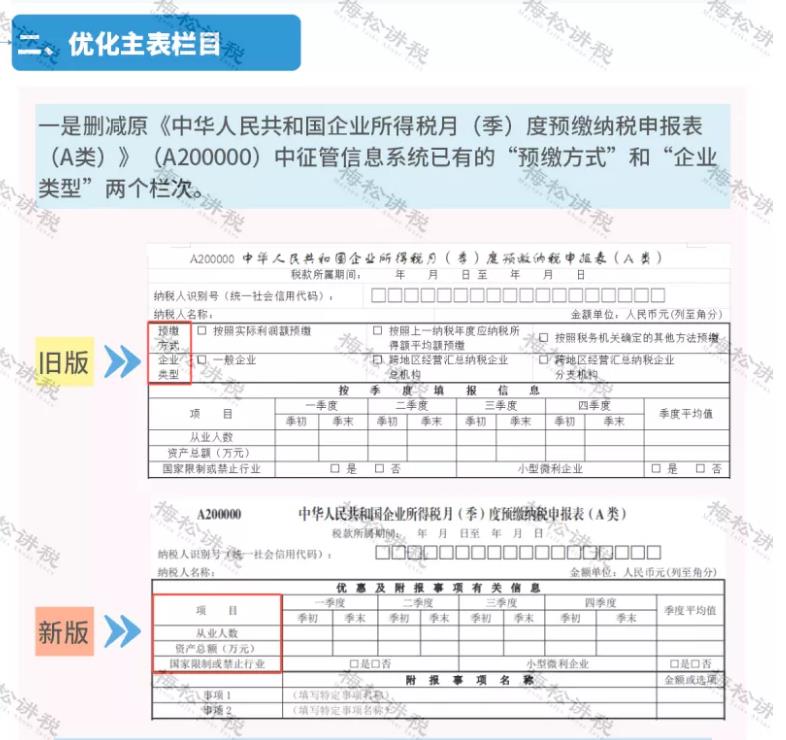

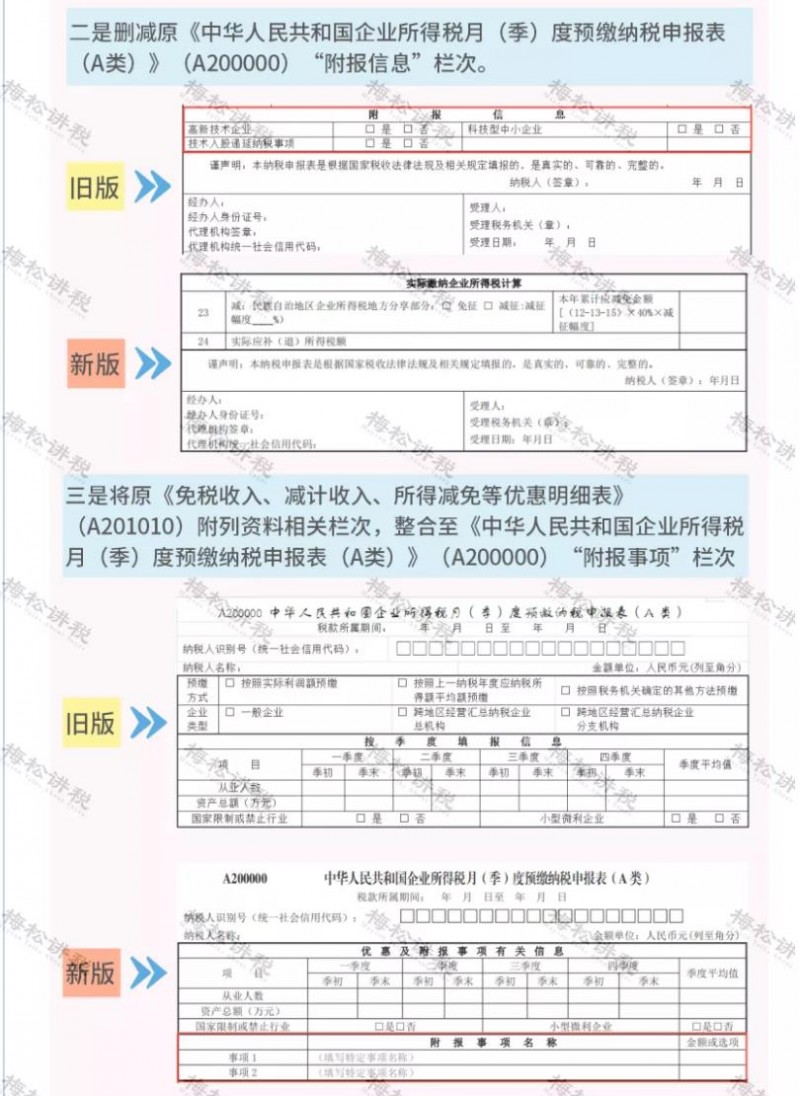

最新企业所得税预缴申报表主要有以下变动:

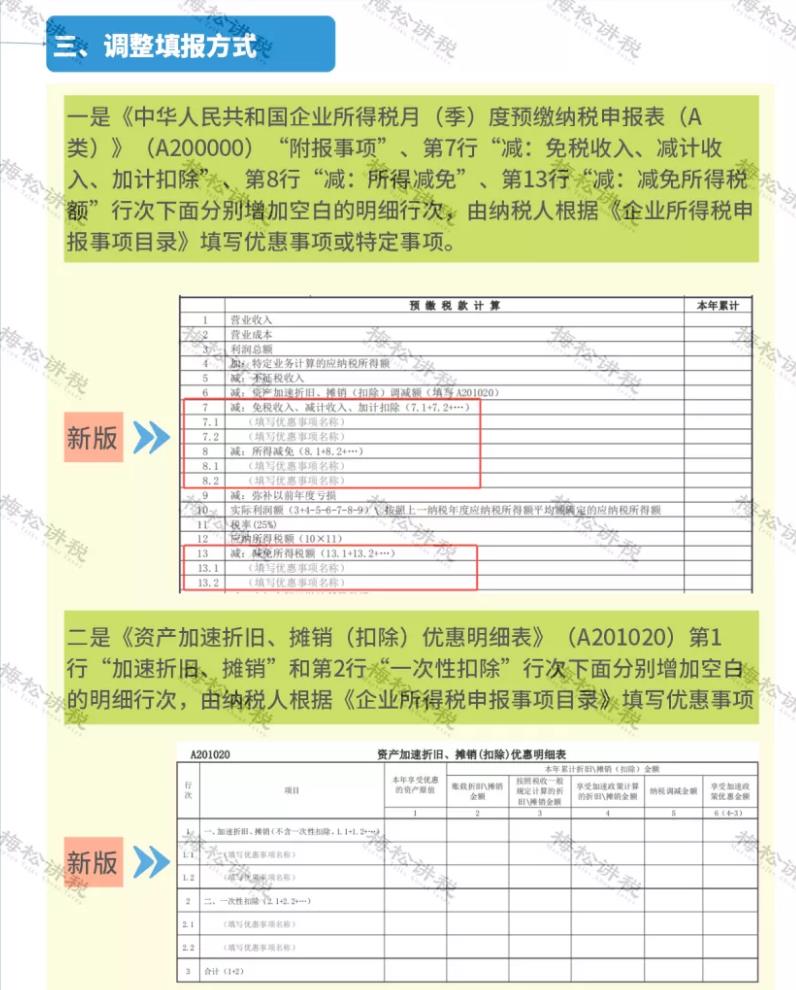

1、精简附表2处;

2、优化主表栏目4处

3、调整填报方式3处;

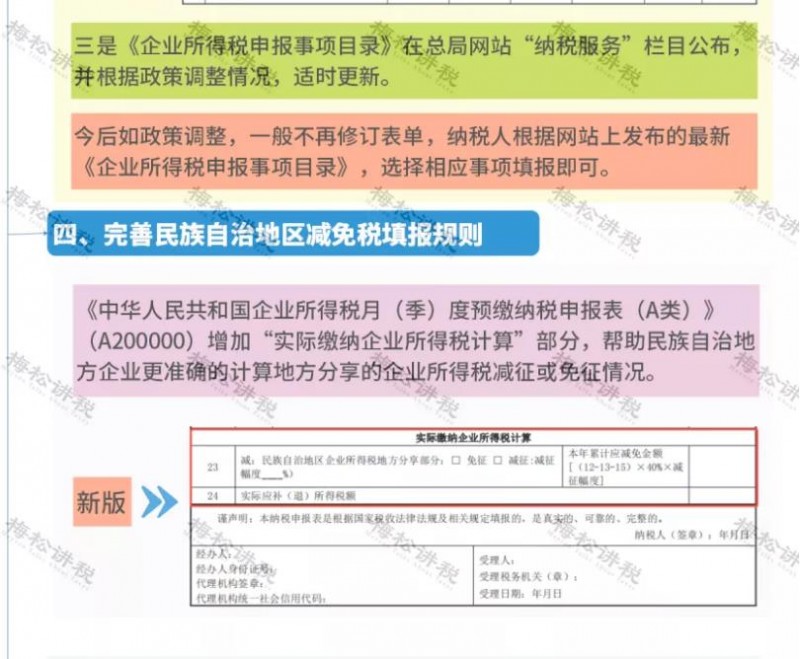

4、完善民族自治地区减免税填报规则1处。

修改详情,请看我们总结的思维导图: